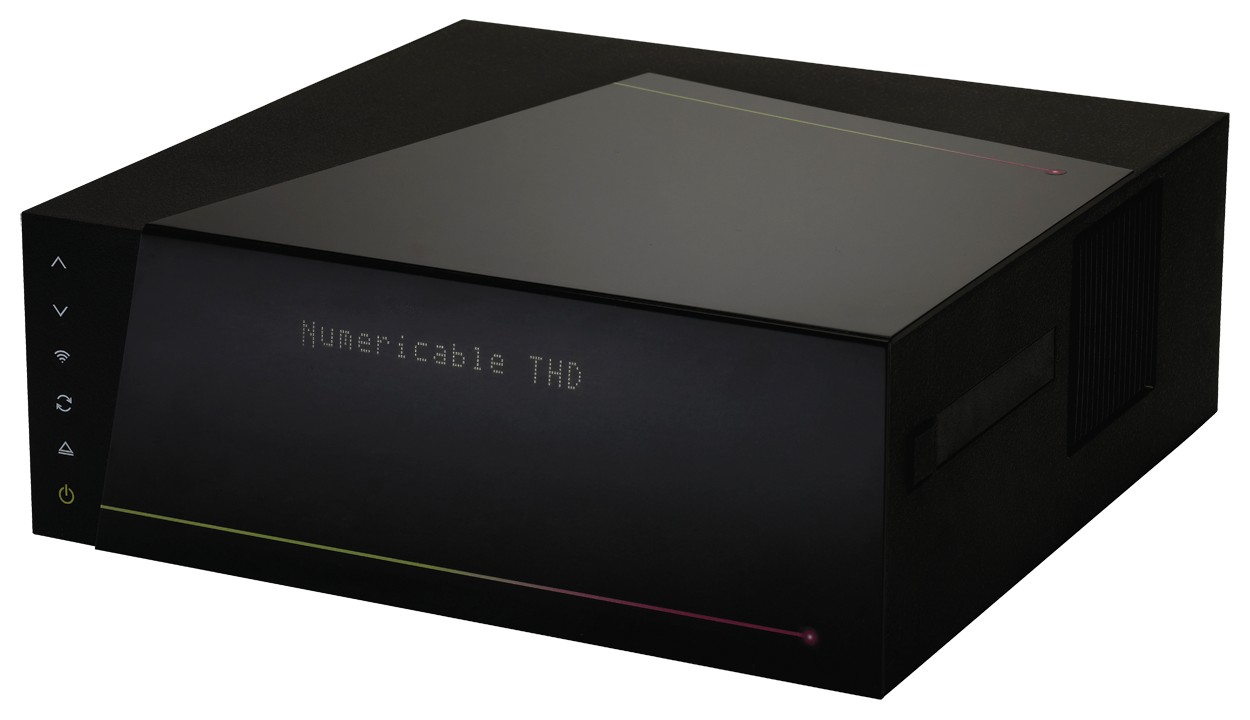

AMSTERDAM/PARIS (Reuters) – Altice, maison mère du câblo-opérateur Numericable, prévoit de se mettre en quête d’acquisitions après avoir levé 750 millions d’euros en entrant à la Bourse d’Amsterdam vendredi.

Le groupe, constitué au fil de rachats de sociétés depuis dix ans, tire profit de l’intérêt grandissant des investisseurs pour le secteur européen du câble utilisé pour l’internet à haut débit comme pour la télévision.

L’action du spécialiste français du câble Numericable, détenu à 40% par Altice, a ainsi progressé de 10% depuis son entrée à la Bourse de Paris en novembre.

Altice, qui détient également des activités en Belgique, au Portugal et en Israël, a fixé le prix de son introduction en Bourse, la plus importante en Europe depuis le début de l’année, à 28,25 euros, dans le milieu de la fourchette initiale (entre 24,75 à 31,25 euros).

A 11h35, le titre gagnait près de 2% pour s’établir à 28,81 euros.

L’opération, qui constitue selon Altice la plus importante introduction en Bourse d’un opérateur du câble dans la région Europe, Afrique et Moyen-Orient, valorise la société fondée par Patrick Drahi à 5,7 milliards d’euros.

Les 750 millions d’euros levés via la mise sur le marché d’actions nouvelles permettra à Altice de se désendetter alors qu’elle se prépare à une série d’acquisitions.

« Notre groupe va regarder beaucoup d’acquisitions dans un grand nombre de pays », a déclaré à la presse le président exécutif et actionnaire d’Altice, dans les locaux d’Euronext à Amsterdam.

CONSOLIDATION ATTENDUE DANS LES TELCOS EN FRANCE

L’entrepreneur a discuté l’an dernier avec les dirigeants de Vivendi en vue d’un rapprochement de Numericable avec la filiale télécoms du conglomérat, SFR, mais les négociations ont achoppé sur le prix.

Le président exécutif d’Altice voudrait reprendre les discussions mais il n’est pas certain que chez Vivendi, on soit dans les mêmes dispositions, alors qu’une introduction en Bourse de SFR est prévue pour l’été prochain.

Interrogé à ce sujet, Patrick Drahi s’est refusé vendredi à tout commentaire.

Il a cependant dit s’attendre à une consolidation des opérateurs mobiles en France.

Dexter Goei, directeur général d’Altice, a pour sa part déclaré aux journalistes que le groupe étudierait des opportunités d’acquisitions dans chacun des neufs pays ou régions où il est présent.

La holding de Patrick Drahi, Next LP, va empocher 555 millions d’euros dans le cadre de l’IPO via la vente d’une partie de ses actions, portant le total de l’opération à 1,3 milliard d’euros.

Le montant pourrait au final atteindre 1,5 milliard d’euros en cas d’exercice de l’option de surallocation, ce qui porterait le flottant de la société jusqu’à 26,2%.

Goldman Sachs et Morgan Stanley ont été les coordinateurs de l’introduction en Bourse.

Avec Benjamin Mallet, James Regan et Gwénaëlle Barzic à Paris, édité par Dominique Rodriguez

Source : Reuters par Sara Webb

Facebook

Twitter

Pinterest

Google+

RSS